Banxico bajó la tasa de interés

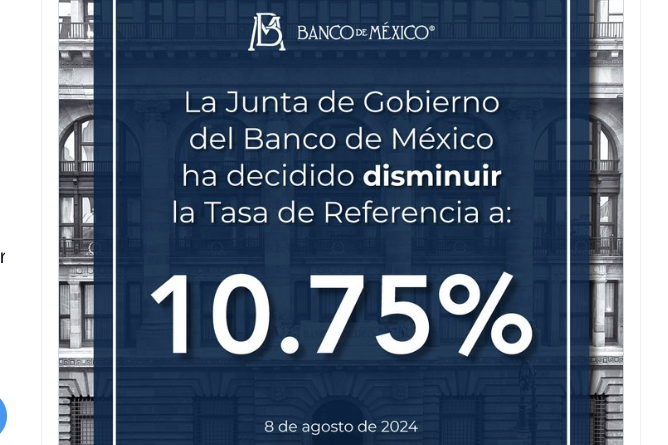

La Junta de Gobierno del Banco de México decidió disminuir en 25 puntos base el objetivo para la Tasa de Interés Interbancaria a un día a un nivel de 10.75%, con efectos a partir del 9 de agosto de 2024.

Se estima que durante el segundo trimestre de 2024 haya continuado la heterogeneidad en el dinamismo de la actividad económica entre países. La economía estadounidense siguió expandiéndose a un ritmo mayor que las demás economías avanzadas. En la mayoría de dichas economías la inflación general y la subyacente continuaron disminuyendo. De entre los bancos centrales de economías avanzadas, algunos redujeron su tasa de referencia y la Reserva Federal la mantuvo sin cambios, al tiempo que el de Japón la incrementó. Esto último, junto con una reducción del dinamismo del mercado laboral en Estados Unidos, contribuyeron a que los mercados financieros internacionales registraran volatilidad. Entre los riesgos globales destacan el agravamiento de las tensiones geopolíticas, la prolongación de las presiones inflacionarias, mayor volatilidad en los mercados financieros y, en menor medida, los retos para la estabilidad financiera.

Los mercados financieros en México resintieron la volatilidad que presentaron los internacionales. El peso mexicano se depreció. La curva de rendimientos de valores gubernamentales presentó movimientos a la baja, sobre todo en los plazos medios. En el segundo trimestre, la actividad productiva registró un bajo crecimiento, con lo que se extendió la debilidad que ha exhibido desde finales del año pasado. El balance de riesgos para la actividad económica se mantiene sesgado a la baja.

La inflación general anual aumentó y se ubicó en 5.57% en julio ante el notorio incremento en el componente no subyacente, que es más volátil. La subyacente, que refleja de mejor manera la tendencia de la inflación, sumó en julio de 2024 dieciocho meses consecutivos de reducciones. En este mes se situó en 4.05%. Su incidencia en la inflación general anual pasó de un valor máximo para este episodio inflacionario de 6.32 puntos porcentuales en noviembre de 2022 a 3.07 puntos porcentuales en julio de 2024. En consecuencia, las expectativas de inflación general para el cierre de 2024 se incrementaron.

En cambio, las correspondientes al componente subyacente disminuyeron. Las de mayor plazo permanecieron relativamente estables en niveles por encima de la meta.

Ante los choques de oferta que han afectado a la inflación no subyacente, los pronósticos de inflación general se ajustan al alza en el corto plazo. Por otra parte, se prevé que la inflación subyacentedesestacionalizada anualizada se sitúe en 3.7% en el tercer trimestre de 2024. Se sigue esperando que la inflación general converja a la meta en el cuarto trimestre de 2025 (ver cuadro). Estas previsiones están sujetas a riesgos. Al alza: i) persistencia de la inflación subyacente; ii) mayor depreciación cambiaria; iii) mayores presiones de costos; iv) afectaciones climáticas; y v) escalamiento de conflictos geopolíticos. A la baja: i) una actividad económica menor a la anticipada; ii) un menor traspaso de algunas presiones de costos; y iii) que el efecto de la depreciación cambiaria sobre la inflación sea menor al anticipado. Se considera que el balance de riesgos respecto de la trayectoria prevista para la inflación en el horizonte de pronóstico se mantiene sesgado al alza.

La Junta de Gobierno evaluó el comportamiento de la inflación y de sus determinantes, así como de las expectativas de inflación. Consideró la naturaleza de los choques que han afectado al componente no subyacente y la previsión de que sus efectos sobre la inflación general se disipen en los siguientes trimestres. Tomó en cuenta la trayectoria que ha seguido el componente subyacente y que se prevé que este continúe descendiendo. Valoró que, si bien el panorama inflacionario aún amerita una postura restrictiva, la evolución que ha presentado implica que es adecuado reducir el grado de apretamiento monetario. Así, con la presencia de todos sus miembros, decidió por mayoría reducir en 25 puntos base el objetivo para la Tasa de Interés Interbancaria a un día a un nivel de 10.75%.

Hacia delante, prevé que el entorno inflacionario permita discutir ajustes en la tasa de referencia. Tomará en cuenta la perspectiva de que los choques globales continuarán desvaneciéndose y los efectos de la debilidad de la actividad económica. Considerará la incidencia de la postura monetaria restrictiva que se ha mantenido y la que siga imperando sobre la evolución de la inflación a lo largo del horizonte en el que opera la política monetaria. Las acciones que se implementen serán tales que la tasa de referencia sea congruente, en todo momento, con la trayectoria requerida para propiciar la convergencia ordenada y sostenida de la inflación general a la meta de 3% en el plazo previsto. El Banco Central reafirma su compromiso con su mandato prioritario y la necesidad de perseverar en sus esfuerzos por consolidar un entorno de inflación baja y estable.

Votaron a favor de la decisión Victoria Rodríguez Ceja, Galia Borja Gómez y Omar Mejía Castelazo.

Votaron a favor de mantener el objetivo para la Tasa de Interés Interbancaria a un día en un nivel de 11.00% Irene Espinosa Cantellano y Jonathan Heath.